【本稿の筆者、James Rineyは、DeNA Venture Capital Groupのプリンシパル】

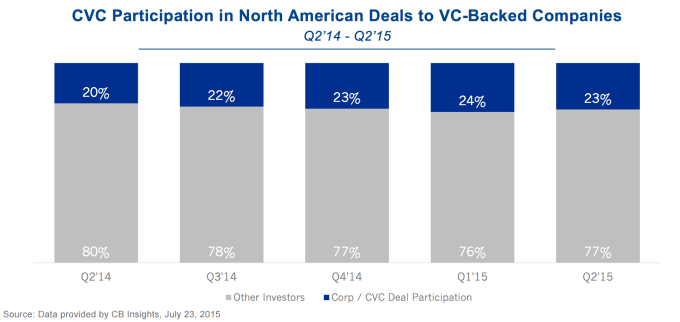

アメリカで資金調達を考えるとき、コーポレート・ベンチャーキャピタル(CVC)は「プランC」とほぼ同義だ。有力ベンチャーキャピタルから資金を得られなければプランBの準大手へと移る。それに失敗したときのプランCが、コーポレートだ。

例外はあっても、コーポレートは最後の手段と考えられがちだ。そこはあなたの会社が売れ残ったり、評価額が高すぎてそんな会社に小切手を書く頓狂な投資家は山ほどの「馬鹿マネー」を持っているところだけ、というときに行く場所だ。

「やつらは最低だ!」とUnion Square VenturesのFred Wilsonは言う。「彼らは会社の成功にも起業家の成功にも興味がない。大企業は自分たちの利益を最大化するために存在している。いい人や寛大になることはない。そんなものは彼らのDNAにない、だから投資家として最低なのだ」。

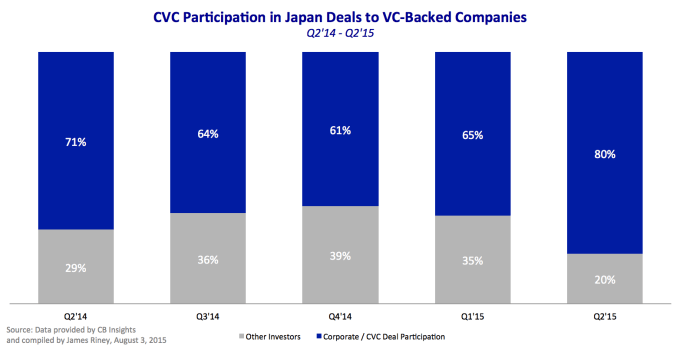

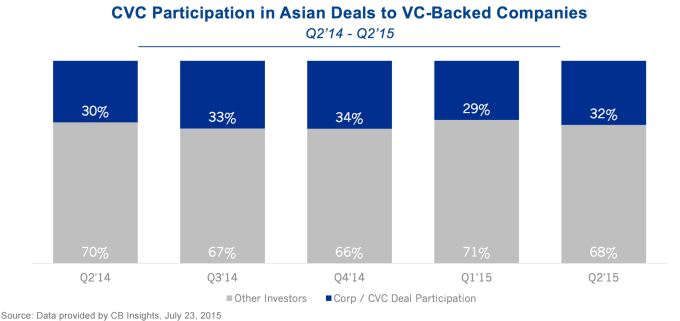

企業から資金調達することは米国で、とくにシリコンバレーでは理想的と言えないかもしれない。しかし日本では、IT起業家にコーポレート・ベンチャーキャピタルを嫌う贅沢は許されない。

様々な意味で、ベンチャーキャピタルとは基本的に企業の資金であり、それはコーポレート・ベンチャーキャピタルとしてだけでなく、個別ファンドの限定パートナーという形をとる場合もある。米国では圧倒的大部分の資金が年金基金、寄付、ファンドオブファンドなどの機関投資家から来ているが、日本では大半が企業からだ。

この相違は、日本の投資家の方がずっとリスク回避的であり、ベンチャーキャピタルは資金を投じるには危険すぎると広く理解されているためだ。そして、残念ながら、リターンはこの嫌悪感を乗り越えられるようなシリコンバレー並みにはいたっていない。

その結果、起業家の利用できるリスクマネーは著しく少ない。2014年、日本では9.6億ドルがベンチャーキャピタルに投じられたのに対して、米国では480億ドルだった ー 50倍の違いだ。エンジェル投資に関しては、違いは約10億ドル対241億ドルだ。言い換えれば、日本の起業家にはわずか19.6億ドルしか用意されていない。これは、おおよそAndreeseen Horowitzで5番目のファンドに相当する規模だ。

ではなぜ日本企業はスタートアップに投資するのか?理由は他の国々の企業投資家とそう変わらない。企業投資の目的は金銭的見返りだけではない。経営的見地から、コーポレート・ベンチャー部門は、研究開発あるいは経営企画経費として見られている。

研究開発のニーズは、最新トレンドから目を離さなず、会社の中核ビジネスに影響を与えるものを手遅れになる前に発見することで満たされる。経営企画面からは、買収先企業を見つけるとともに、将来の提携を見越して有望な企業との関係を築くための機構の一つだ。要するに、彼らがVCをリスキーと考えているかどうかはあまり関係ない:金銭的見返りは主目的ではない。

スタートアップの資金の多くはいずれにせよ企業から来るため、企業マネーがなんらかの意味で独立マネーより劣るという発想は実はない。

実際、強力なブランドを持つ有力企業から資金を調達することは、市場に対して見せる姿勢として悪くない。体質的にリスクを嫌う国では、ブランド企業の後ろ盾は安定を意味し、その安定は途方もなく役に立つ。

名もない小さなスタートアップにとって、1年後も会社が存続していることを信じてもらえれば、ずっと顧客を説得しやすい。同じことは、優れた人材を雇うときにも言える。企業の後押しは、あなたのスタートアップという手漕ぎボートが、起業精神の嵐に出会っても沈没しないという幻想を与える。

認識は場所によって変わる。日出ずる国の起業投資家は、ベンチャーワールドのSequoiaだったり、Andreessen Horowitzだったりする。直観に反するかもしれないが、日本について聞くユニークな話は、おそらくこれが初めてではないだろう。

[原文へ]

(翻訳:Nob Takahashi / facebook)